[char no="1" char="仁ベコ"]どーも、仁ベコです(^^)/[/char]

マネースクール&独立系FP養成講座の「ワンクエスト」についてご紹介しましたが、実際にどんなスクールなのか「お金の知識講座」のカウンセリングを受けてみました。

今回はその様子を記事にしましたので、参考になればと思います。

もちろん、カウンセリングは無料です!

※しつこい勧誘は一切ありませんのでご心配なく!

前回の記事はコチラから!

ほんじは、よろすぐ!

3ステップで簡単!「お金の知識講座」のカウンセリングまでの流れ

ワンクエスト への申込みはとても3ステップでとても簡単です。

①専用ページから「申込みフォーム」の入力。

②担当者からの届く案内メールにカウンセリングの候補日時が記されているので、希望日を伝える。

③担当者からカウンセリングについてのメールが届くので、時間になったらメール内に記されているURLからZoomに参加する。

たったこれだけです。

あとは、思う存分お金に関連する悩みをぶつけてみましょう。

「お金の知識講座」のカウンセリングに向けて準備した相談内容

②加入している保険について

③住宅購入について

④資産運用について

ワンクエスト の無料カウンセリングではお金に関連する相談を受け付けています。

60分という時間制限がありますので、出来る限り有意義な時間にしようと上記の相談事項を準備しました。

まず結論として「時間が圧倒的に足りない!」でしたね(;・∀・)

これもあれも相談している内にあっという間に終わってしまいました。

ですから、④の資産運用についてはお話を聞くことはできませんでした。

残念!(;´Д`)

カウンセリングでは丁寧に、そして親身になって話しを聞いてくださったので、とても有意義な時間を過ごすことができました。

その全貌を以下に記します。

[char no="1" char="仁ベコ"]

※注意書き

あくまで仁ベコ個人に向けたカウンセリング・ライフプランニングですので、必ずしも一般的な回答というわけではありません。

ご参考程度にして頂ければと思います( ˘ω˘ )

[/char]

「お金の知識講座」のカウンセリング体験記

講師はワンクエスト 取締役の吉沢賢人氏です。

本物は写真よりイケメンでしたw

物腰柔らかで、親身になって話しを聞いてくれたので、次々とお金の悩みを打ち明けてしました(*‘∀‘)

そんな吉沢氏のカウンセリングは、簡単なワンクエストについての説明から始まりました。

ワンクエストの説明

[char no="5" char="吉沢氏"]まずは簡単にワンクエストについての説明をさせて頂きます[/char]

[char no="3" char="仁ベコ"]よろしくお願いします![/char]

[char no="5" char="吉沢氏"]

株式会社ワンクエストは設立してから4年目の会社です(2021年現在)。

スクールの生徒数は100名にのぼり、保険の見直しなどで受講した生徒も含めると350名ほどになります。

金融教育と言っても堅苦しいものではなく、イコール「お金の勉強」です。

投資や保険を始めとした金融資産を学ぶことから、格安スマホやキャッシュレス決済のポイントなど、お得な情報も学ぶことができます。

FPはお金の「お医者さん」というイメージです。

医者が患者の適切な治療プランを立てるように、FPはクライアントの理想の人生に向けてマネープランを立てるというのが主な業務となります。

そんな中でも独立系FPは日本に1〜2割しかおらず、アメリカと比べると非常に少ないのが現状です。

ワンクエストは独立系FPによる公平中立で、お客様目線に立ったライフプランの提案をしています。

[/char]

ざっくりとではありますが、上記のように簡単な紹介をしてくれます。

では、実際のお悩みをぶつけてみます。

現在の貯蓄ペースについて

仁ベコ家の1か月の貯蓄事情を記します。

※本業の収入から捻出

・定額を指定口座に貯蓄

・iDeCoに積み立て

・妻の積立貯金

・子供の貯金

合計:9万円程

さて、これについてはどうなのでしょうか。

[char no="5" char="吉沢氏"]一番大切なのは「目的設定」です。

何のために貯金するのか、いつまでに貯金するのかを考える事が大切です。[/char]

[char no="3" char="仁ベコ"]なるほど、目的設定ですか[/char]

[char no="5" char="吉沢氏"]はい。

例えば来年、再来年で「大きな貯蓄をつくる!」というのは難しいかもしれません。

ですが20代~30代であれば時間を活用し、将来に向けて貯めていくということができます。

その際に大切になるのが「目的」です。

車を買うのか、子供の学費なのか、老後のためなのか、その目的から逆算して貯めていくと良いと思います。

また、むやみに貯蓄額だけを増やしてしまうと生活が苦しくなってしまうので、ある程度の「ゆとり」も考えた方が良いと思います。

[/char]

[char no="3" char="仁ベコ"]なるほど、よく分かりました。

目的としては「子供に苦労をかけたくない」「老後の生活水準を現在と比べてなるべく落とさないようにする」。

ざっくりとした目的ではありますが、ここから逆算して考えてみます。

また、副業もやってるのでそっちも頑張って、貯蓄を増やそうと思います。

[/char]

[char no="5" char="吉沢氏"]そうですね、貯金額は現状のままで問題ないと思いますが、その時の目的によって調整すると良いと思います。

副業で稼げれば「目的」の幅も増えますので、そちらも期待ですね。

[/char]

・目的をもって計画的な資産形成を行うべし。

・貯蓄は今のペースで良し。

「お金の知識講座」で貯蓄について相談してみる(カウンセリング無料)≫

加入している保険について

以下が仁ベコ家で加入している保険の一覧となります。

・夫婦ともに掛け捨ての生命保険(ともに4,000円程度)

・死亡保険(6,000円程度)

・子供の学資保険代わりの貯蓄型生命保険(13,000円程度)

この2年間ブログを通してお金の勉強をする中で、保険についても学びました。

「社会保障」を鑑みると正直必要ないのかなとも思っていましたので、この際プロに質問をぶつけてみました。

[char no="5" char="吉沢氏"]保険についての考え方としては「リスク回避のため」です。

例えば「500万円の貯蓄」がないのに、保険適用が利かない「500万円の先進医療」を受けるとします。

500万円を支払うことはできませんから、この治療方法をあきらめて他の方法を考え直すしかありません。

ここで先進医療を保証してくれる保険に入っていれば、治療を受けることができますよね。

これが保険におけるリスク回避です。[/char]

[char no="3" char="仁ベコ"]おー、なるほど!

でも、必ず先進医療が必要になるわけでもありませんよね?

あくまで、形のない「安心」にお金を払い続けることになりますよね?[/char]

[char no="5" char="吉沢氏"]その通りです。

リスク回避をどこまで想定するかという事になるので、これは個人の考え方によると思います。

先程の例から、もし500万円の貯蓄があったのならば、保険に入っていなくてもその治療は受けることができたんです。

ですから、ある程度の貯蓄ができた時点で保険を解約する「保険の卒業式」を行う人もいます。

医療保険適用内であれば「高額療養費制度」があるので、生命保険に加入する必要性はありません。

それでも加入する場合は、支払う金額が少ない「掛け捨て型」を選ぶとよいと思います。

[/char]

[char no="3" char="仁ベコ"]死亡保険に関してはどうでしょうか?[/char]

[char no="5" char="吉沢氏"]死亡保険の考え方としては、子供の生まれたタイミングから考えます。

例えば、生まれた時に「収入保障型の死亡保険」に加入します。

現在かかる教育費の平均は2000万円程と言われています。

幼稚園~大学まで通うと仮定すると、年齢が上がるにつれて必要になる教育費は年々減っていきます。

ただ、必要な死亡保障額も減っていきます。

貯蓄との兼ね合いで、教育費が支払えるのであれば保険を見直したほうが良いかもしれません。

[/char]

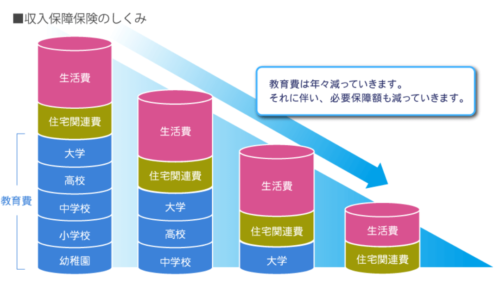

以下は収入保障型の死亡保険を表す図です。

引用元:SBI

子供の年齢が上がるにつれて各教育機関での就学を終えるため、必要な学費は払い終えていく事になるので「教育費は減って」いきます。

ただ「収入保障型の死亡保険の保障額」も減っていきます。

これは「毎月受け取る額×12ヶ月×保険満了までの年数=トータルの保障額」という計算式で成り立つ保険だからです。

例えば35歳の時に「死亡した際に月10万円の保障金受け取れる死亡保険に、保険期間60歳までの25年間加入」したとします。

・加入時に死亡した場合

10万円✕12か月✕25年間=3000万円

・加入して15年後に死亡した場合

10万円✕12か月✕10年間=1200万円

つまり収入保証型の死亡保険は、加入した直後に死亡したときが1番もらえます。

それ以降はだんだんともらえる額が少なくなっていきます。

毎月同じ保険金を支払うのにです。

「でも、教育費もかからなくなるんでしょ?」

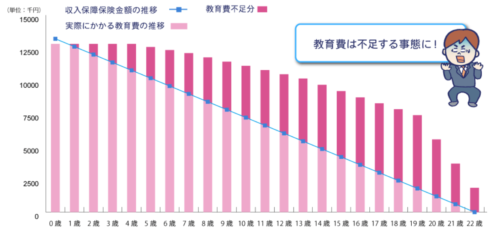

という疑問を持たれる方もいると思いますが、以下の図をご覧ください。

引用元:SBI

棒グラフが「実際にかかる教育費」の推移ですが、濃いピンクの分、教育費が不足しています。

青い線グラフの「収入保障型の保険金」とくらべて、減り方が同じというわけではないのです。

大学入学時の19歳のまではどんどんその差が開いていきます。

つまり、収入保障保険では教育費を賄えないということです。

僕の場合は死亡保険に月々6000円かかっておりますが、同じ保証内容でもっと安く済むものがあるので、保険の見直しが必要でした。

[char no="3" char="仁ベコ"]貯蓄型の生命保険はどうでしょう?[/char]

[char no="5" char="吉沢氏"]保険での積立てはおすすめしません。

そもそもお金を増やすには適さないからです。

[/char]

[char no="3" char="仁ベコ"]たしか、加入した際の説明書みたいなものに利回り?が書いてあって「3%」となってました。[/char]

[char no="5" char="吉沢氏"]であれば、投資で5〜10%の利回りで運用したほうが良いです。

積立ての保険に入ると、どうしても「払ったお金」に対して損する気持ちになってしまい、なかなか解約に踏み切れないことが多いです。

でも保険も金融商品ですから、投資と比べてみてどちらが有用か検討してみると良いでしょう

[/char]

・保険の考え方の基本は「リスク回避」。

・「掛け捨ての生命保険」はそのままでOK。貯蓄があれば「保険の卒業式も」。

・「死亡保険」は子供が生まれたタイミングで検討。同じサービス内容でより安価なものに見直し。

・「貯蓄型の生命保険」はお金を増やすのには適さないため、見直す必要あり。

「お金の知識講座」で貯蓄について相談してみる(カウンセリング無料)≫

住宅購入・住宅ローン減税について

仁ベコ家は、今住んでいる地域から県外に移住予定です。

住宅購入を検討した際に様々な障壁がでてきたので、これを質問としてぶつけてみました。

[char no="3" char="仁ベコ"]2021年の10月現在、住宅を購入する際に「住宅ローン減税」が適用されますよね。

移住を検討しているのですが、移住先で住宅を購入してしまったほうが良いのか悩んでいます。

節税効果が高い住宅ローン減税ですから利用したいと思うのですが、移住をするために今の職場を辞めることになります。

そうすると、住宅ローンを組める金融機関が相当限られてしまい、また金利も高めです。

この住宅ローン減税を利用できる今、住宅を購入したほうが得なのでしょうか?

[/char]

[char no="5" char="吉沢氏"]たしかに、節税効果はとても大きい「住宅ローン減税」です。

ですが、住宅の購入は「本当に住みたい家なのか」、「満足できる家なのか」をメインに考えたほうが良いです。

購入した住宅にずっと住み続けることになりますから、住宅ローン減税があるからとはいえ焦って決めるのではなく、納得のいくまで時間をかけて選んだほうが良いと思います。

また、住宅ローンの金利が高いと無理が生じてしまいます。

[/char]

[char no="3" char="仁ベコ"]なるほどー。

たしかに勇み足過ぎたかもしれません。

もう少しじっくり考えてみます。[/char]

仁ベコ家の悩みの種であり、どう決断したら良いのか分からない状況であったため、アドバイスによってスッキリしました( ˘ω˘ )

・「住宅ローン減税」の節税効果は絶大ではあるが、家選びは「満足のいくか否か」をメインに考えた方が良い。お得感に走らない。

「お金の知識講座」で貯蓄について相談してみる(カウンセリング無料)≫

プラスαでお得情報

あっという間の1時間。

終了時間が差し迫ったその時、吉沢氏からお得情報が。

[char no="5" char="吉沢氏"]ところで、今のお住まいは賃貸ですか?[/char]

[char no="3" char="仁ベコ"]そうですね。[/char]

[char no="5" char="吉沢氏"]ご存知かもしれませんが副業をされているのであれば、家賃を個人事業主の経費として計上できますよ。[/char]

[char no="3" char="仁ベコ"]え、そうなんですか?物品だけかと思ってました。[/char]

自宅で仕事を行う個人事業主は、プライべートと事業で兼用している部分を「事業用に使った分」として分けて経費計上できます。

これを「家事按分(かじあんぶん)」といいます。

例えば

・家賃が月10万円。

・2LDK、総面積が50㎡。

・そのうち15㎡の1部屋を仕事用にする。

こういった条件の場合は、総面積における30%が仕事用のスペースになります。

10万円の30%は3万円なので、この3万円を経費として計上することができます。

他にも、部屋が1つしかない場合や複数の部屋で作業をする場合「使用した時間」で按分することができます。

確定申告時に経費としてあげることにあるので、実際に試してみようと思います。

カウンセリングではこういった豆知識まで教えてもらえました(^^)

「お金の知識講座」で貯蓄について相談してみる(カウンセリング無料)≫

まとめ:相談事があれば無料カウンセリングで体験してみよう

上述した通り、あれこれ聞いている内にあっという間に時間が経っていました。

それだけお金に関する知識が不足しているんだなと思いつつ、ワンクエストの底力を垣間見た気がします。

貯蓄、保険、投資、不動産…。

お金に関する色んな悩みはFPさんに相談するのが1番ですが、企業系FPより独立系FPの方がより広い視点でアドバイスしてくれます。

もし「お金の悩みを聞いてもらいたい」「ワンクエストの講座が気になったので試してみたい」という方は、是非ともカウンセリングを受けてみると良いかと思います。

※しつこい勧誘は一切ありませんのでご心配なく!

今回の記事が読んでいただけた貴方にとって有益なものになっていれば幸いです(^^)/

仁ベコでした。

したらばな!

仁(じん)ベコ無料相談受け付け中です

「副業って色々面倒じゃない?」

「本業も副業もやってて寝れるの?」

「初心者でも出来るの?」

などなど、どんなご相談でも結構です!

少しでもあなたのお力になれるよう尽力致します(^^♪

仁(じん)ベコの副業メルマガ

皆様が一歩踏み出せるような、副業や資産形成に関するお役立ち情報発信していきます!

記事では書かない事も語っちゃいますよ~( *´艸`)